di Carlo Liotti, Partner di Excellence Payments, e Chiara Resmini, Senior Consultant di Excellence Consulting

La potenziale rilevanza dei pagamenti “commercial” sui ricavi degli Istituti combinata alla sfida dell’innovazione lanciata da nuovi player, sta delineando un nuovo scenario di gioco per le banche tradizionali. Dopo un periodo in cui l’attenzione si è concentrata principalmente sui pagamenti retail, il panorama sta cambiando: è giunto il momento di fare spazio all’ecosistema dei pagamenti B2B.

QUALE ORIZZONTE PER I PAGAMENTI COMMERCIAL

Dopo un lungo periodo dove il focus principale è stato posto sui pagamenti retail, negli ultimi tempi anche l’ecosistema dei pagamenti B2B ha guadagnato centralità e terreno nella discussione intorno all’innovazione.

La crescente importanza dei pagamenti commerciali, ovvero le transazioni tra aziende e tra aziende e pubblica amministrazione, può essere attribuita a tre fattori principali che attirano l’attenzione sul settore e ne promuovono la crescita. In primo luogo, i volumi e le opportunità di revenue connesse sono straordinari, con l’ecosistema globale che ha raggiunto volumi pari a 500 trilioni di dollari e, nel mercato europeo, presenta revenue legate a interchange fee fino a 6 volte superiori rispetto alle transazioni retail. In secondo luogo, l’aspetto macroeconomico gioca un ruolo significativo, specialmente in un mercato post-pandemia caratterizzato dalla più rapida crescita dei tassi mai vista e dall’adeguamento degli strumenti di finanziamento tradizionali, dove le soluzioni di pagamento B2B emergono come una risposta naturale e rapida alle esigenze di capitale circolante. Infine, ma non meno importante, c’è l’aumento delle aspettative da parte delle aziende e dei loro rappresentanti che, anche con l’ingresso delle nuove generazioni nel mercato del lavoro, richiedono sempre di più processi di pagamento efficienti, veloci e digitalizzati nel B2B, al pari o addirittura superiori a quelli a cui sono abituati come consumatori finali.

Non è solo una questione di volumi in gioco, esigenze congiunturali ed aspettative: i pagamenti commerciali sono cruciali per il sistema impresa in quanto rappresentano un ruolo di guida alla digitalizzazione anche per altri processi critici, per citarne alcuni:

- Innovazione nei processi di acquisto (procure to pay, supply chain finance)

- Innovazione nella gestione di magazzino (inventory financing)

- Innovazione nella politica commerciale (dynamic discounting)

Accesso all’innovazione, quindi, deve essere il motto e l’obiettivo da perseguire per i player che intendono cogliere le opportunità crescenti di questo mercato. Opportunità che ad oggi è principalmente intercettata da new comer che offrono alle imprese soluzioni digitali e flessibili che rispondono alle esigenze delle imprese di avere experience semplici per l’automazione e l’efficientamento di tutti i processi legati al pagamento.

I principali attori del sistema di pagamento scheme based già svolgono un ruolo cruciale nell’assicurare efficienza operativa, trasparenza nei comportamenti e notevoli risparmi per il sistema d’impresa attraverso l’evoluzione dei protocolli B2B esistenti e l’adattamento di quelli consumer. Tuttavia, sembra che manchi uno sforzo significativo sull’ultimo miglio della catena del valore per quanto riguarda il mercato italiano. In un contesto in cui la domanda non costituisce il problema e l’offerta è caratterizzata da soluzioni sempre nuove supportate dalle tecnologie più disparate, l’incontro tra le parti può e dovrebbe essere guidato da Banche e Istituti Finanziari che già offrono soluzioni di pagamento ai propri clienti. Ci troviamo quindi di fronte a una sfida in termini di innovazione, un ambito in cui gli incumbent – come avviene in altre aree dell’offerta finanziaria – non sempre svolgono un ruolo guida.

PARTNERSHIP E CONTAMINAZIONE COME STRATEGIE VINCENTI

Sempre più spesso accade, infatti, che il cambiamento sia attivato da challenger frutto di nuove iniziative imprenditoriali che, combinando capacità di innovazione digitale e una buona dose di resilienza nel riuscire a sormontare un quadro normativo articolato e complesso, mettono a terra soluzioni la cui indubbia efficacia mette in discussione le scelte fin qui compiute dalle Aziende di servirsi di soluzioni datate e fino a quel momento ritenute di esclusivo dominio della tradizionale offerta finanziaria.

È interessante notare come dopo un periodo iniziale in cui – necessariamente – le iniziative fintech puntavano tutta la propria value proposition sulla capacità di fornire soluzioni nuove a vecchi problemi attraverso l’uso massivo della tecnologia, nel mercato commercialsi stia affermando un modello di istituzione finanziaria che combina l’uso della tecnologia, ed in particolare le potenzialità dell’Intelligenza Artificiale, con un rinnovato modello di “relationship management”.

Un esempio è la neobank inglese Allica Bank che nel proprio payoff afferma il proprio posizionamento disruptive “No-nonsense banking for established businesses” e quando parla del suo modello di Banca definisce il suo scopo nel seguente modo: “Le piccole e medie imprese (PMI), con 10-250 dipendenti sono la forza trainante dell’economia britannica, ma sono state lasciate indietro dalle grandi banche, che le hanno private dei loro relationship manager e del supporto su misura. Allica Bank è stata costruita appositamente per servire aziende affermate come queste. Combiniamo strumenti e tecnologie moderni con il fatto di avere i piedi per terra nelle nostre comunità locali. Crediamo nell’utilizzo delle relazioni umane e delle competenze su misura per fornire agli imprenditori gli strumenti di cui hanno bisogno per avere successo”.

È quindi naturale aspettarsi, dopo anni in cui il nuovo passava quasi esclusivamente da iniziative fintech indipendenti, una convergenza almeno su alcune aree in cui combinare l’agilità tipica del mondo della tecnologia applicata alla finanza con le solide infrastrutture e le molteplici relazioni che sono core per una radicata Banca commerciale.

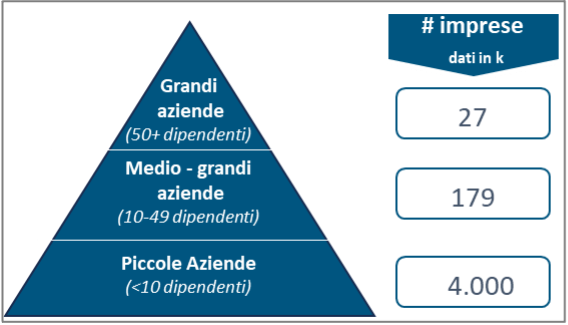

IL NECESSARIO ADATTAMENTO DELLE ARCHITETTURE ATTUALI AL NUOVO CAMPO DI GIOCO Le soluzioni, lo abbiamo già detto, esistono: innovazioni portate dai nuovi player, evoluzione di strumenti già presenti – come le integrazioni nei gestionali aziendali per le carte virtuali -, strumenti di gestione del capitale circolante che suggeriscono alle imprese quali strumenti usare e quanto, piattaforme per la riconciliazione, etc. È rilevante in questo panorama il dato riportato da una recente ricerca che stima che circa il 96% delle imprese italiane non adotta alcuna soluzione di pagamento innovativa, non sfruttando di fatto i benefici che tali soluzioni comporterebbero a partire da un’esperienza di acquisto migliore fino all’efficientamento di tutte le attività legate a tale esperienza, come la riconciliazione o la valorizzazione dei dati connessi.

Focalizzandosi in questa sede su coloro che fino ad ora non hanno espresso nel nostro mercato il loro completo potenziale come le carte di pagamento, vale la pena far presente che si tratta di strumenti che hanno tra le loro caratteristiche e funzionalità attributi che ben si adattano ad un’infrastruttura ampiamente decentralizzata: milioni di relazioni cliente/fornitore già esistenti ed ancorate a solidi binari per il routing di transazioni anche complesse; sistemi e protocolli che presidiano la sicurezza delle transazioni ed in grado di certificare il buon esito degli scambi in tempo reale; piattaforme che già dialogano con altre architetture in grado di gestire workflow complessi. Insomma, risulta alla portata delle forze in campo rendere funzionali le attuali architetture ad un campo di gioco relativamente nuovo, e vincere la partita.

UNA PARTITA A 3 TEMPI CHE COMBINI ATTIVITÀ TATTICHE CON INIZIATIVE DI CARATTERE PIÙ STRATEGICO

Cosa possono fare le Banche per vincere la partita? Tra le principali attività si segnala di seguito un approccio “a tre tempi” che prevede una crescente complessità e comporta un mix di azioni tattiche “quick win” e azioni strategiche a medio termine:

- Il retargeting: una prima tattica che le banche possono iniziare a mettere in atto consiste in una azione di retargeting sulla clientela “prosumer”, ovvero clienti commercial che utilizzano soluzioni retail. Questi clienti, a causa della mancata attenzione posta nei loro confronti dai player, utilizzano carte di pagamento progettate per il consumo personale anche per le spese aziendali, non riuscendo a sfruttare al massimo i benefici offerti dagli strumenti di pagamento commercial e generando, inoltre, mancata opportunità di guadagno per le banche. Poche istituzioni hanno focalizzato l’attenzione su questo segmento, perdendo così opportunità di guadagno aggiuntivo. La nostra esperienza dice che in ogni portafoglio di carte di pagamento consumer si annida tra il 5% e il 10% di clientela professionale che, in aggiunta ai rischi di performance del prodotto “non giusto”, somma una perdita secca di ricavi per l’impossibilità di applicare la corretta Interchange Fee. Un primo passo, quindi, è quello di saper offrire il prodotto giusto al cliente giusto, valorizzandone i benefici: carte virtuali dedicate a spese specifiche, integrazioni con i gestionali aziendali che permettono la facile riconciliazione delle spese, etc.

- Evoluzione della value proposition e del posizionamento dello strumento Carta nei pagamenti aziendali: passando alle iniziative di taglio più strategico, è importante riconoscere che, quando si parla di clientela commercial, si parla di un’impresa parte di una filiera con esigenze di Supply Chain Financing che, sebbene possano essere intercettate da strumenti di pagamento come la carta, ad oggi questi ricoprono ancora un ruolo marginale (<3%). Le carte, per loro natura, si integrano bene con altre soluzioni per l’ottimizzazione dell’attività di impresa. Ad esempio, piattaforme che facilitano l’acquisto di titoli di viaggio facilitando l’attività di riconciliazione. Inoltre, in un contesto economico in cui la ricerca di finanziamenti e l’ottimizzazione del capitale circolante sono cruciali, rappresentano la risposta naturale per le imprese. Gli operatori di mercato devono mettere le imprese nelle condizioni di comprendere e sfruttare queste opportunità. È quindi importante che le banche investano in formazione della rete e comunicazione per “educare” le imprese alle potenzialità e i benefici di questo strumento in una logica win-win: maggiori volumi per la banca, benefici ed efficientamento per le imprese.

- Embedded payment come territorio di co-creazione: è un tema di ampio respiro che si lega all’apertura di tavoli in cui affrontare le opportunità che, sulla carta, pone il tema dell’embedded finance. Si tratta di avviare progettualità nell’area degli embedded payment e di iniziare una stretta collaborazione, forse un vero e proprio processo di co-creazione, con le realtà imprenditoriali che immaginano solo in termini di efficienza (principalmente riduzione dei costi di processo) il beneficio derivante dalla gestione attiva della fase del pagamento. C’è ben altro valore da estrarre dalla presa in carico di tale momento e soprattutto sul fronte dell’efficacia commerciale. Iniziative di instant couponing, ad hoc rewarding o classiche iniziative di upselling sono tra i primi cantieri che alcuni retailer stanno positivamente sperimentando nei canali “tradizionali” sotto l’ombrello della “rewarding check-out experience” sviluppata con successo nell’ecosistema e-commerce.

LEGGI ANCHE – Buy Now Pay Later: tolleranza zero