Su Advisor di giugno, attraverso l’articolo di Marcella Persola intitolato “Il virus sulle reti non ha ancora fatto vittime”, vengono presentate le ricerche di Excellence e di Mediobanca sull’effetto della crisi sanitaria sulle banche reti nei primi mesi dell’anno.

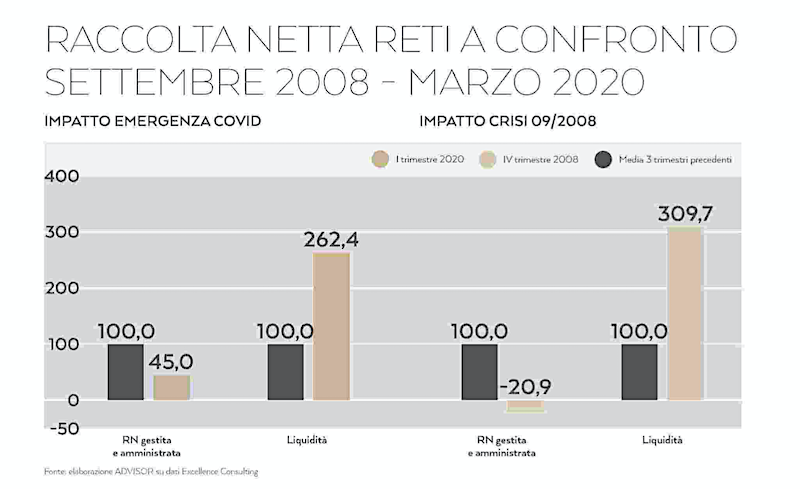

La pandemia avrebbe dovuto creare danni anche al settore finanziario ma a quanto pare, almeno secondo i primi dati disponibili il settore della consulenza finanziaria sembra aver retto. Non è naturalmente cresciuto in termini di nuova raccolta, di gestito, come era presumibile. Anche se tutte le banche ne sono uscite indenni. “All’emergere della terribile crisi sanitaria che ha investito l’Europa e l`Italia – sottolinea Maurizio Primanni, CEO Excellence Consulting – la gran parte delle banche commerciali, che nell’ultimo decennio avevano sopperito alla perdita di ricavi nell’attività caratteristiche di raccolta-impiego di denaro con le commissioni sul collocamento o la gestione dei prodotti di investimento, hanno immediatamente accusato il colpo, con il valore degli asset che si è improvvisamente ridotto, talvolta anche di 10-15 punti percentuali, e di conseguenza con marginalità e raccolta che si sono spostate in territorio negativo. Le banche reti di consulenti finanziari avrebbero dovuto subire in modo amplificato questo fenomeno, invece i dati di raccolta del primo trimestre 2020 ci raccontano una storia diversa. C’è stato uno spostamento della raccolta verso la liquidità, come era già avvenuto in concomitanza con l’ultima crisi del settembre 2008, ma stavolta la raccolta gestita è rimasta in territorio positivo.”

A livello globale i flussi netti del primo trimestre sono stati di 11,6 miliardi di euro, di cui ben 9,1 miliardi sono confluiti su conti correnti e depositi. Il gestito ha chiuso il trimestre in una situazione di stabilità con una raccolta complessiva pari a 88 milioni di euro, ma che è stata decisamente negativa per gli OICR: nello specifico, fondi e sicav hanno registrato una raccolta netta negativa pari a 2,4 miliardi di euro. Anche se è necessario fare dei distinguo tra un gruppo e l’altro. “I risultati di raccolta gestita del primo trimestre del 2020 dei primi dieci player del mercato evidenziano una maggiore capacità di tenuta delle banche (es. Allianz, Fineco, Mediolanum) che hanno spinto di più sui prodotti assicurativi unit o multiramo” evidenzia Primanni. “Nel complesso comunque la raccolta netta totale è stata importante per la maggior parte dei player, con punte di raccolta di liquidità anche per coloro che non hanno spinto sui prodotti assicurativi nell’immediato. Ciò rappresenta una base di importante ripartenza per i mesi a venire, che trova già riscontro nei dati di raccolta gestita comunicati dalle quotate (Banche Generali, Banca Mediolanum e Fineco), molto superiori rispetto ai risultati del 2019” spiega il ceo di Excellence Consulting.

Ma proprio entrando nel merito delle quotate, che sono più sotto i riflettori, come impatterà il Covid-19 sui loro conti? Per l’ultimo report di Mediobanca Securities curato da Gianluca Ferrari, le 4 quotate (Azimut, Banca Generali, Banca Mediolanum e FinecoBank) non dovrebbero risentire degli effetti del Coronavirus nel primo trimestre del 2020, questo è anche il motivo per cui il rating espresso è neutrale. Per Mediobanca, insomma i loro prezzi sembrano attualmente rispecchiare in maniera adeguata le prospettive di redditività dei quattro gruppi, anche se nel secondo trimestre la situazione potrebbe essere differente. Allo stato attuale Mediobanca ha espresso apprezzamenti per Banca Generali che definisce “solida” grazie alla resilienza del modello di business, che ha aiutato la società a mostrare i risultati forti del primo trimestre visto che la banca del Leone ha chiuso il periodo con un utile netto pari a 79,1 milioni di euro, in aumento del 19% rispetto all’esercizio precedente. Come si legge nella nota diffusa si tratta della “migliore partenza d’esercizio dal 2015 e la seconda migliore di sempre nella storia della banca”. Neutrale è anche il giudizio di Mediobanca su Banca Mediolanum la cui forza è data dalla capacità di convincere i clienti sull’opportunità di investire nel risparmio gestito anche durante le fasi di correzione, come testimoniano i dati della raccolta di marzo. Tuttavia, secondo le attese dell’esperto di Piazzetta Cuccia, nel primo trimestre la banca avrebbe sofferto maggiormente nell’area bancaria, mentre i risultati sul fronte assicurativo sarebbero stati in crescita. E i dati ufficiali lo confermano, visto che la nota stampa del gruppo a commento dei dati conferma che i risultati sono stati conseguiti “grazie alla forza del modello di business e alla crescita dei ricavi ricorrenti, alla quale hanno contribuito i grandi risultati commerciali ottenuti sin da inizio anno.

In termini di raccolta netta – in particolare gestita – di erogazione del credito e premi legati alle polizze protezione”. Su Azimut, Mediobanca riteneva non più realistiche le aspettative di utili elaborate dal gruppo lo scorso anno, seppure sottolinea che il titolo della società dovrebbe essere sostenuto dalle operazioni di riacquisto di azioni proprie e dalla decisione dei soci riuniti in Timone Fiduciaria di comprare titoli Azimut per 60 milioni di euro. Per Fineco, infine, le attese relative al primo trimestre erano più che positive vista la minore esposizione all’investimento (35% dei ricavi totali), e l’attività di brokeraggio.

Per Mediobanca uno dei merito del gruppo è che il business della banca è più diversificato rispetto alle altre reti e il contributo delle attività di trading che deriva dai clienti. Per Equita SIM Finecobank ha chiuso il primo trimestre con un utile netto sopra le attese grazie a maggiori ricavi e costi leggermente più bassi. Il forte contributo del brokerage (+110% anno su anno e +76% trimestre su trimestre) è stato legato non solo all’aumento volatilità, ma anche a rivisitazione dell’offerta. Per l’esperto l’approccio sul lending sarà molto più prudente in futuro ma la banca può acquisire clienti da diverse fonti (banche tradizionali, operatori specializzati) e altro punto di forza è unica società che in UK può offrire modello di business integrato. I risultati, quindi, confermano l’efficacia del modello di business di Fineco in un contesto sfidante, e l’ottimo posizionamento nell’intercettare i trend strutturali legati alla digitalizzazione.

LEGGI ANCHE — Il sondaggio di Excellence Consulting: “La relazione tra consulente e cliente si è spostata su Whatsapp”